✅ Découvrez la simplicité, la fiscalité allégée et la gestion autonome du statut d’auto-entrepreneur. Idéal pour lancer facilement votre activité !

Le statut d’auto-entrepreneur, également connu sous le nom de micro-entrepreneur depuis la réforme de 2016, est un régime juridique et fiscal simplifié en France qui permet à une personne de créer et gérer facilement une activité indépendante. Ce statut est particulièrement adapté aux personnes souhaitant tester une idée ou compléter leurs revenus sans devoir faire face à des formalités administratives complexes. Les auto-entrepreneurs bénéficient d’un régime social et fiscal simplifié, ce qui leur permet de payer des cotisations sociales proportionnelles à leur chiffre d’affaires.

Les caractéristiques du statut d’auto-entrepreneur

Le statut d’auto-entrepreneur présente plusieurs avantages. Tout d’abord, l’auto-entrepreneur peut réaliser un chiffre d’affaires allant jusqu’à 77 700 euros par an pour les activités de vente de marchandises et jusqu’à 29 600 euros pour les prestations de services. Au-delà de ces seuils, l’auto-entrepreneur doit envisager de passer à un régime d’entreprise plus complexe.

Les obligations fiscales et sociales

Les auto-entrepreneurs doivent s’acquitter de cotisations sociales calculées sur leur chiffre d’affaires. Ces cotisations sont fixées à un pourcentage variable selon le type d’activité :

- 12,8% pour les activités de vente de biens

- 22% pour les prestations de services

Les auto-entrepreneurs bénéficient aussi d’un régime de franchise de TVA, ce qui signifie qu’ils ne facturent pas de TVA tant qu’ils ne dépassent pas certains seuils. Cela simplifie considérablement la comptabilité, car il n’est pas nécessaire de tenir un livre de comptes complexe.

Les avantages du statut d’auto-entrepreneur

- Simplicité administrative : Les démarches pour créer une auto-entreprise sont réduites et peuvent souvent être effectuées en ligne.

- Flexibilité : L’auto-entrepreneur peut travailler à temps partiel ou à temps plein, selon ses disponibilités.

- Protection sociale : En tant qu’auto-entrepreneur, vous bénéficiez d’une couverture sociale, bien que celle-ci soit limitée par rapport à d’autres statuts.

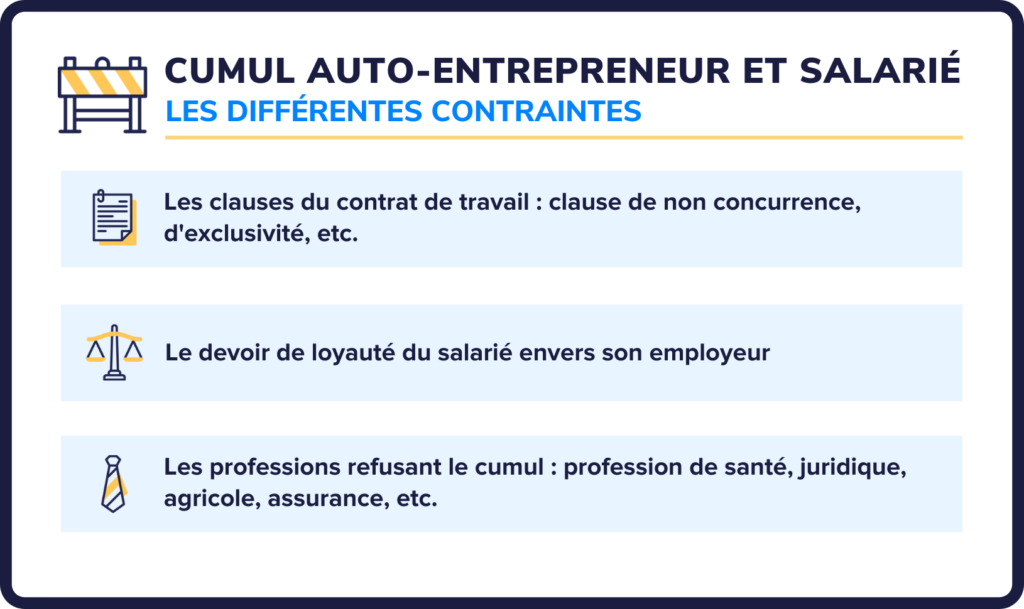

Les limites du statut d’auto-entrepreneur

Malgré ses nombreux avantages, le statut d’auto-entrepreneur présente aussi des limites. En effet, une fois le plafond de chiffre d’affaires atteint, il est nécessaire de changer de régime, ce qui peut engendrer des complications supplémentaires. De plus, le statut ne permet pas de déduire les charges professionnelles, ce qui peut être un désavantage pour certaines activités.

Conclusion

Nous avons exploré le statut d’auto-entrepreneur, ses avantages, ses obligations, ainsi que ses limites. Ce système est particulièrement adapté pour ceux qui souhaitent se lancer dans l’entrepreneuriat sans s’engager dans des formalités lourdes, mais il est important de bien comprendre les implications de ce statut avant de faire le grand saut.

Les conditions d’éligibilité pour devenir auto-entrepreneur

Pour devenir auto-entrepreneur, il existe plusieurs conditions d’éligibilité à respecter. Ces exigences garantissent que le statut est accessible à un large éventail de personnes tout en maintenant certaines normes. Voici les principales critères à considérer :

1. Âge minimum

Vous devez avoir au moins 18 ans pour vous inscrire en tant qu’auto-entrepreneur. Les mineurs émancipés peuvent également faire une demande, mais cela nécessite des démarches supplémentaires.

2. Nationalité et résidence

- Nationalité : Les citoyens français peuvent devenir auto-entrepreneurs. Les ressortissants étrangers doivent être en possession d’un titre de séjour valide leur permettant de travailler en France.

- Résidence : Il est nécessaire d’avoir une adresse de résidence en France.

3. Activités autorisées

L’auto-entrepreneuriat est ouvert pour diverses activités, mais certaines professions réglementées nécessitent des qualifications spécifiques. Par exemple :

- Les professions libérales, comme les avocats ou médecins, doivent être inscrites à leur ordre.

- Les métiers artisanaux, comme la coiffure ou la plomberie, peuvent également être exercés sous ce statut, mais requièrent parfois un diplôme ou un brevet.

4. Plafonds de chiffre d’affaires

Un des aspects clés à noter est le plafond de chiffre d’affaires à ne pas dépasser pour conserver ce statut. Pour 2023, les limites sont les suivantes :

| Type d’activité | Plafond annuel |

|---|---|

| Vente de marchandises | 176 200 € |

| Prestations de services (BNC/BIC) | 72 600 € |

5. Inscription et démarches administratives

Pour devenir auto-entrepreneur, vous devez vous inscrire en ligne ou auprès d’un centre de formalités des entreprises (CFE). L’inscription est généralement simple et peut se faire en moins de 24 heures. Il est essentiel de fournir les documents requis :

- Une pièce d’identité valide

- Un justificatif de domicile

- Le formulaire de déclaration d’auto-entrepreneur

En respectant ces conditions, vous serez sur la bonne voie pour démarrer votre activité en tant qu’auto-entrepreneur et profiter des nombreux avantages qui y sont associés.

Les avantages fiscaux spécifiques au régime auto-entrepreneur

Le statut d’auto-entrepreneur (ou micro-entrepreneur) offre plusieurs avantages fiscaux qui en font une option attractive pour de nombreux entrepreneurs. Ce régime simplifié permet de bénéficier d’un imposition allégée et de formalités administratives réduites.

1. Franchise de TVA

Les auto-entrepreneurs ne sont pas soumis à la TVA, tant que leur chiffre d’affaires ne dépasse pas un certain seuil. Cela signifie que :

- Ils n’ont pas besoin de facturer la TVA à leurs clients.

- Ils peuvent afficher des prix plus compétitifs.

Ce seuil est de 85 800 € pour les activités de vente de marchandises et 34 400 € pour les services en 2023.

2. Régime micro-fiscal

Les auto-entrepreneurs bénéficient d’un régime micro-fiscal qui leur permet de calculer leur impôt sur le revenu de manière simplifiée. Ils seront imposés seulement sur une fraction de leur chiffre d’affaires :

| Type d’activité | Abattement forfaitaire |

|---|---|

| Vente de marchandises | 71% |

| Prestations de services | 50% |

| Activités libérales | 34% |

3. Cotisations sociales simplifiées

Les cotisations sociales sont calculées sur la base du chiffre d’affaires réalisé, ce qui permet aux auto-entrepreneurs de payer moins de charges lorsqu’ils ne réalisent pas de ventes :

- Un taux de cotisation de 12,8% pour les ventes de marchandises.

- Un taux de 22% pour les prestations de services.

Cette flexibilité est particulièrement avantageuse pour les nouveaux entrepreneurs qui souhaitent tester leur activité sans engagement financier trop important.

4. Possibilité d’opter pour le versement libératoire

Les auto-entrepreneurs peuvent choisir le versement libératoire de l’impôt sur le revenu. Cela permet de régler l’impôt en même temps que les cotisations sociales, à un taux fixe :

- 1% pour les ventes de marchandises.

- 1,7% pour les prestations de services.

Cette option permet d’éviter les surprises lors de la déclaration d’impôt.

5. Accès à des aides et accompagnements

Enfin, il existe des dispositifs d’aides pour les auto-entrepreneurs, tels que :

- Aide à la création d’entreprise (ACCRE) : Exonération de charges pendant les premières années.

- Formation gratuite et accompagnement à l’activité.

Ces aides peuvent être déterminantes pour le succès d’un projet entrepreneurial.

Les limites de chiffre d’affaires pour les auto-entrepreneurs

Le statut d’auto-entrepreneur (ou micro-entrepreneur) est une option qui séduit de nombreux entrepreneurs en raison de sa simplicité et de sa flexibilité. Cependant, il est important de connaître les limitations en matière de chiffre d’affaires, car celles-ci peuvent influencer votre décision d’opter pour ce statut.

Plafonds de chiffre d’affaires

Les plafonds de chiffre d’affaires pour les auto-entrepreneurs sont fixés par la loi et varient en fonction de la nature de l’activité exercée. Pour l’année 2023, ces seuils sont :

| Type d’activité | Plafond de chiffre d’affaires annuel |

|---|---|

| Vente de marchandises (y compris la restauration) | 176 200 € |

| Prestations de services | 72 600 € |

Ces limites sont calculées sur une base annuelle et doivent être scrupuleusement respectées pour maintenir le statut d’auto-entrepreneur. En cas de dépassement, il est impératif de changer de statut et d’envisager un passage à un régime fiscal plus adapté.

Conséquences du dépassement de seuil

Si un auto-entrepreneur dépasse ces seuils de chiffre d’affaires, plusieurs scénarios peuvent se présenter :

- Exonération de TVA : En restant en dessous des seuils, l’auto-entrepreneur bénéficie d’une exonération de TVA, ce qui réduit les obligations administratives.

- Passage à un régime réel : En cas de dépassement, l’auto-entrepreneur sera soumis à un régime d’imposition différent, tel que le régime réel, ce qui implique davantage de formalités et de comptabilité.

- Augmentation des charges fiscales : En changeant de statut, le cumul des charges sociales et des impôts peut entraîner une hausse significative de la fiscalité, nécessitant une planification financière prudente.

Cas pratiques

Imaginons qu’un auto-entrepreneur dans le secteur de la vente de vêtements génère un chiffre d’affaires de 150 000 € en 2023. Il est en bonne voie pour respecter le seuil et bénéficier des avantages liés à son statut. Cependant, s’il augmente son activité et dépasse le seuil de 176 200 €, il devra envisager un repositionnement de son activité pour éviter une charge fiscale plus lourde.

Il est crucial pour les auto-entrepreneurs de surveiller leur chiffre d’affaires et de planifier en conséquence. Cela permet non seulement de tirer le meilleur parti de leur statut, mais également d’éviter des surprises fiscales désagréables.

Comment déclarer et payer ses cotisations sociales en auto-entreprise

Déclarer et payer ses cotisations sociales en tant qu’auto-entrepreneur est une étape cruciale pour assurer la conformité légale de votre activité. Cela garantit également que vous êtes éligible à des prestations telles que la retraite et l’assurance maladie.

1. La déclaration des revenus

En tant qu’auto-entrepreneur, vous devez déclarer vos revenus régulièrement, généralement mensuellement ou trimestriellement. Voici les étapes à suivre :

- Choisissez votre fréquence de déclaration : mensuelle ou trimestrielle.

- Accédez à votre compte en ligne sur le site de l’Urssaf.

- Remplissez le formulaire de déclaration en y indiquant votre chiffre d’affaires réalisé.

- Validez votre déclaration pour que les montants soient pris en compte.

2. Le paiement des cotisations

Les cotisations sociales sont calculées en fonction de votre chiffre d’affaires. Il est important de respecter les délais de paiement pour éviter des pénalités.

- Calcul des cotisations : Par exemple, pour un chiffre d’affaires de 10 000 €, vous paierez environ 22% en cotisations, soit 2 200 €.

- Paiement en ligne : Vous pouvez régler vos cotisations directement sur le site de l’Urssaf.

- Choisissez un moyen de paiement : carte bancaire, prélèvement automatique ou virement.

3. Conseils pratiques

Établissez un calendrier pour vos déclarations et paiements afin de ne pas manquer les échéances. Utilisez des outils de gestion pour suivre votre chiffre d’affaires et vos cotisations.

Rappelez-vous que des exonérations peuvent s’appliquer selon votre situation, comme le nouveau dispositif de l’ACRE, qui permet une réduction des charges pendant les premières années d’activité.

4. Cas d’utilisation

Considérons un exemple concret : Sophie, une auto-entrepreneuse qui réalise un chiffre d’affaires de 15 000 € par an. Ses cotisations sociales s’élèveront à environ 3 300 € par an. En optant pour une déclaration trimestrielle, elle paiera environ 825 € tous les trois mois. En planifiant ses finances, elle s’assure d’avoir les fonds nécessaires pour ses cotisations et d’éviter des pénalités.

5. Tableaux des taux de cotisations selon l’activité

| Type d’activité | Taux de cotisation |

|---|---|

| Vente de marchandises | 12,8% |

| Prestations de services | 22% |

La déclaration et le paiement de vos cotisations sociales sont des éléments essentiels pour garantir le bon fonctionnement de votre auto-entreprise. Veillez à respecter les délais et à vous tenir informé des éventuelles exonérations ou réductions disponibles.

Les obligations comptables simplifiées pour les auto-entrepreneurs

Le statut d’auto-entrepreneur, connu également sous le nom de micro-entrepreneur, offre de nombreux avantages, notamment en matière de comptabilité. En effet, les obligations comptables pour ce statut sont largement simplifiées par rapport à d’autres formes juridiques d’entreprise.

1. Tenue d’un livre des recettes

Les auto-entrepreneurs doivent simplement tenir un livre des recettes, qui sert à enregistrer l’ensemble de leurs chiffres d’affaires. Ce livre doit mentionner :

- La date de la vente ou de la prestation de service

- Le montant de la recette

- Le mode de paiement (espèces, virement, chèque, etc.)

Exemple : Si un auto-entrepreneur réalise un service de coiffure le 10 janvier pour 50 €, il devra inscrire dans son livre :

- 10/01/2023 – 50 € – Espèces

2. Pas de bilan à fournir

Contrairement aux entreprises classiques, les auto-entrepreneurs ne sont pas tenus de produire un bilan comptable. Cette simplification leur permet de se concentrer sur leur activité sans se soucier des formalités administratives compliquées.

3. Déclaration de chiffre d’affaires

Les auto-entrepreneurs doivent déclarer leur chiffre d’affaires régulièrement, soit mensuellement, soit trimestriellement. Cette déclaration permet de calculer les cotisations sociales dues. Voici comment cela fonctionne :

- Calculer le chiffre d’affaires réalisé sur la période.

- Déclarer ce montant en ligne sur le site des impôts ou de l’URSSAF.

- Payer les cotisations sociales, qui sont un pourcentage du chiffre d’affaires déclaré (par exemple, environ 12,8 % pour les activités de vente).

4. Exonération de TVA

Un autre avantage considérable des auto-entrepreneurs est leur exonération de TVA tant qu’ils ne dépassent pas un certain seuil de chiffre d’affaires (84 800 € pour les activités de vente et 34 400 € pour les prestations de service en 2023). Cela signifie qu’ils n’ont pas à facturer la TVA à leurs clients, ce qui simplifie encore davantage leur comptabilité.

Tableau des seuils de chiffre d’affaires pour 2023

| Type d’activité | Seuil de chiffre d’affaires |

|---|---|

| Vente de biens | 84 800 € |

| Prestations de service | 34 400 € |

Conseil pratique : Bien que les obligations comptables soient allégées, il est recommandé de conserver tous les justificatifs et factures en cas de contrôle fiscal. Une bonne organisation aide à prévenir des difficultés futures.

le statut d’auto-entrepreneur permet de bénéficier d’une comptabilité simplifiée, rendant la gestion financière de l’entreprise plus accessible et moins chronophage.

Les démarches pour créer une auto-entreprise en ligne

Créer une auto-entreprise en ligne est un processus relativement simple, mais il nécessite de suivre certaines étapes clés pour garantir que vous respectez toutes les réglementations en vigueur. Voici un guide détaillé des différentes démarches à suivre :

1. Vérifiez votre éligibilité

Avant de commencer, assurez-vous que vous remplissez les conditions requises pour devenir auto-entrepreneur :

- Age minimum de 18 ans.

- Résidence en France.

- Pas de condamnation interdisant l’exercice d’une activité commerciale.

2. Choisissez votre activité

Déterminez le type d’activité que vous souhaitez exercer. Cela peut être une activité de services, de vente, ou même artisanale. Si vous hésitez, prenez le temps de faire des recherches de marché pour évaluer la demande.

3. Inscription en ligne

Suivez ces étapes pour vous inscrire :

- Rendez-vous sur le site officiel de l’Urssaf.

- Remplissez le formulaire d’inscription en ligne.

- Fournissez les documents justificatifs nécessaires, tels qu’une pièce d’identité et un justificatif de domicile.

4. Choisissez votre régime fiscal

En tant qu’auto-entrepreneur, vous aurez le choix entre plusieurs régimes fiscaux. Les principaux options incluent :

- Régime micro-fiscal : idéal pour les petits revenus.

- Régime réel simplifié : pour ceux qui prévoient des revenus plus élevés.

5. Obtenez un numéro SIRET

Après votre inscription, vous recevrez un numéro SIRET qui identifie votre entreprise. Ce numéro est essentiel pour toutes vos démarches administratives.

6. Ouvrir un compte bancaire professionnel

Il est recommandé d’ouvrir un compte bancaire dédié à votre activité afin de séparer vos finances personnelles et professionnelles. Cela vous facilitera la gestion de votre comptabilité.

7. Pensez à la formation

Envisagez de suivre une formation pour mieux comprendre les aspects juridiques, comptables, et fiscaux de votre activité. Cela peut faire la différence pour le succès de votre auto-entreprise.

Exemple de mise en place d’une auto-entreprise

Pour illustrer ces démarches, prenons l’exemple d’un consultant en marketing digital :

- Il vérifie qu’il a plus de 18 ans et qu’il ne fait pas l’objet d’une interdiction d’exercer.

- Il décide de proposer des services de consultation en ligne.

- Il remplit le formulaire sur le site de l’Urssaf et soumet les documents nécessaires.

- Il choisit le régime micro-fiscal, car il prévoit de commencer avec un faible revenu.

- Il obtient rapidement son numéro SIRET et ouvre un compte bancaire professionnel.

- Il suit une formation sur le marketing digital pour améliorer ses compétences.

En suivant ces étapes, vous serez bien préparé pour lancer votre auto-entreprise en toute légalité et avec confiance.

Les différences entre auto-entrepreneur et micro-entrepreneur

Il est essentiel de comprendre les nuances entre auto-entrepreneur et micro-entrepreneur, car ces termes sont souvent utilisés de manière interchangeable, mais ils représentent des aspects différents du statut juridique en France.

Définitions

Tout d’abord, clarifions les définitions :

- Auto-entrepreneur : Ce terme désigne un régime simplifié de l’entreprise individuelle qui permet de créer une activité avec des formalités administratives réduites.

- Micro-entrepreneur : C’est le nom donné au régime fiscal et social de l’auto-entrepreneur depuis 2016. En d’autres termes, tous les auto-entrepreneurs sont des micro-entrepreneurs, mais tous les micro-entrepreneurs ne se désignent pas toujours comme tels.

Caractéristiques principales

Voici quelques caractéristiques clés qui différencient ces deux statuts :

| Caractéristique | Auto-entrepreneur | Micro-entrepreneur |

|---|---|---|

| Formalités de création | Faciles et rapides | Identiques à celles de l’auto-entrepreneur |

| Plafonds de chiffre d’affaires | 70 000 € (services) / 176 200 € (vente) | Identiques à ceux de l’auto-entrepreneur |

| Régime fiscal | Micro-fiscal | Micro-fiscal, choix d’imposition possible |

Exemples concrets

Pour illustrer ces différences, prenons quelques cas concrets :

- Jean est un auto-entrepreneur qui propose des services de graphisme. Il a choisi ce statut pour sa simplicité et la facilité de gestion de ses declarations fiscales.

- Marie, quant à elle, est micro-entrepreneur et vend des produits artisanaux en ligne. Bien qu’elle soit sous le même régime que Jean, elle a opté pour un complément d’imposition pour optimiser son chiffre d’affaires.

Points essentiels à retenir

Les différences entre auto-entrepreneur et micro-entrepreneur résident principalement dans l’usage des termes et l’approche fiscale et sociale. Il est crucial de bien choisir son statut pour éviter des complications inutiles.

Avant de vous lancer, n’hésitez pas à consulter un expert en fiscalité ou en droit des affaires pour vous assurer que vous faites le bon choix en fonction de votre situation personnelle.

Les aides et subventions disponibles pour les auto-entrepreneurs

Les auto-entrepreneurs, souvent appelés micro-entrepreneurs, ont accès à diverses aides et subventions qui peuvent faciliter le démarrage et le développement de leur activité. Ces aides peuvent provenir de différents organismes, notamment l’État, les collectivités locales, ou même des associations privées.

Aides financières de l’État

Le gouvernement français propose plusieurs dispositifs pour soutenir les auto-entrepreneurs. Parmi les plus connus, nous pouvons citer :

- ACRE (Aide aux Créateurs et Repreneurs d’Entreprise) : Exonération partielle de cotisations sociales durant la première année d’activité.

- ARCE (Aide à la Reprise ou à la Création d’Entreprise) : Versement d’une partie des allocations chômage sous forme de capital pour aider à la création d’entreprise.

- Aide à la création d’entreprise (ACE) : Proposée par les conseils régionaux, cette aide peut prendre la forme d’une subvention directe pour financer vos premiers besoins.

Subventions régionales et locales

En fonction de votre localisation, des subventions régionales ou locales peuvent également être disponibles. Cela inclut :

- Les aides spécifiques aux secteurs d’activité : Certaines régions proposent des aides ciblées pour les secteurs en difficulté ou en forte croissance.

- Les prêts à taux zéro : Outils financiers pour soutenir les projets innovants ou à fort potentiel.

Autres aides et accompagnement

En plus des aides financières, il existe des programmes d’accompagnement qui offrent des conseils et un soutien technique. Voici quelques exemples :

- Les incubateurs et pépinières d’entreprises : Ils proposent des services d’accompagnement, des formations et parfois des subventions.

- Les réseaux d’entrepreneurs : Ces réseaux peuvent offrir un soutien moral et pratique, ainsi que des opportunités de mise en réseau.

Exemples concrets

Pour illustrer l’impact positif de ces aides, prenons l’exemple de Julie, une auto-entrepreneuse dans le secteur du bien-être. Grâce à l’ACRE, elle a pu réduire ses charges sociales durant sa première année, ce qui lui a permis d’investir dans des matériaux de qualité pour ses services. De plus, elle a bénéficié d’une aide régionale de 1 500 € pour financer une formation, augmentant ainsi ses compétences et sa clientèle.

Tableau récapitulatif des aides

| Aide | Type | Conditions |

|---|---|---|

| ACRE | Exonération de cotisations | Nouvelle activité, revenus sous un certain seuil |

| ARCE | Aide financière | Allocataire de Pôle Emploi, création d’une entreprise |

| Aide régionale | Subvention | Varie selon la région et le secteur d’activité |

Les aides et subventions pour les auto-entrepreneurs sont variées et peuvent considérablement contribuer au succès de leur projet. Il est donc fortement recommandé de se renseigner sur les dispositifs disponibles dans votre région et secteur d’activité.

Comment gérer la TVA en tant qu’auto-entrepreneur

La gestion de la TVA (Taxe sur la Valeur Ajoutée) est un aspect crucial pour tout auto-entrepreneur. Bien que ce statut offre une certaine simplicité administrative, il est essentiel de comprendre comment fonctionne la TVA pour éviter des complications financières. Voici les points clés à retenir :

1. Seuils de chiffre d’affaires

En tant qu’auto-entrepreneur, vous êtes soumis à des seuils de chiffre d’affaires pour déterminer si vous devez facturer la TVA :

- Pour les activités de vente de biens, le seuil est de 176 200 €.

- Pour les prestations de services, le seuil est de 72 600 €.

Si vous dépassez ces seuils, vous devez vous immatriculer à la TVA et commencer à la facturer à vos clients.

2. Exonération de TVA

Les auto-entrepreneurs bénéficient souvent d’une exonération de TVA tant qu’ils ne dépassent pas les seuils. Cela signifie que vous ne devez pas facturer de TVA sur vos ventes. Par conséquent, vous n’avez pas à la reverser à l’État. C’est un avantage certain qui simplifie la gestion comptable :

- Pas besoin de déclaration de TVA.

- Moins de paperasse administrative.

3. Quand facturer la TVA ?

Lorsque vous atteignez les seuils mentionnés, vous devez commencer à facturer la TVA. Voici comment procéder :

- Immatriculez-vous à la TVA auprès des autorités fiscales.

- Indiquez la TVA sur vos factures : assurez-vous d’y inclure le taux applicable.

- Déclarez et reversez la TVA collectée sur vos ventes, généralement de façon trimestrielle ou annuelle.

4. Obligations déclaratives

Une fois immatriculé, il est crucial de respecter vos obligations déclaratives :

- Soumettre vos déclarations de TVA dans les délais fixés.

- Conserver toutes les factures et documents relatifs à la TVA pour une éventuelle vérification.

5. Avantages et inconvénients de la TVA

Il est essentiel de peser les avantages et inconvénients de la facturation de la TVA :

| Avantages | Inconvénients |

|---|---|

| Possibilité de récupérer la TVA sur vos achats. | Obligation de gestion administrative accrue. |

| Accroît la crédibilité auprès des clients. | Peut rendre vos prix moins compétitifs. |

La gestion de la TVA en tant qu’auto-entrepreneur nécessite de la vigilance et une bonne organisation. Tenez-vous informé des règles fiscales, car elles peuvent évoluer, et envisagez de faire appel à un expert-comptable si nécessaire. Une bonne compréhension de ces règles vous aidera à maintenir votre activité en toute conformité.

Les assurances obligatoires et recommandées pour auto-entrepreneurs

Lorsque vous devenez auto-entrepreneur, il est essentiel de vous renseigner sur les assurances qui peuvent vous protéger dans l’exercice de votre activité. Non seulement certaines d’entre elles sont obligatoires, mais d’autres sont fortement recommandées pour garantir la sécurité de votre entreprise et de vos clients.

Assurances obligatoires

En fonction de votre secteur d’activité, certaines assurances peuvent être obligatoires. Voici les principales :

- Responsabilité Civile Professionnelle (RCP) : Cette assurance couvre les dommages causés à des tiers dans le cadre de votre activité professionnelle. Elle est obligatoire pour de nombreux métiers, tels que les professions libérales, le bâtiment, ou encore la santé.

- Assurance décennale : Obligatoire pour les professionnels du bâtiment, elle couvre les dommages pouvant affecter la solidité de l’ouvrage pendant 10 ans.

Assurances recommandées

Bien qu’elles ne soient pas imposées par la loi, certaines assurances peuvent s’avérer cruciales pour protéger votre entreprise :

- Assurance multirisque professionnelle : Couvre les locaux, le matériel, et peut inclure des garanties contre les pertes d’exploitation.

- Protection juridique : Utile en cas de litige pour vous défendre et couvrir les frais juridiques.

- Assurance santé complémentaire : Recommandée pour garantir un niveau de couverture suffisant en cas de maladie.

Exemples concrets d’importance de l’assurance

Considérons des exemples pour illustrer l’importance d’une assurance adéquate :

- Un artisan qui endommage accidentellement la propriété d’un client. Sans une RCP, il pourrait faire face à des frais juridiques et des réparations qui pourraient mettre en péril sa situation financière.

- Un consultant en marketing qui se voit attaqué en justice pour une campagne mal interprétée. Sans protection juridique, les frais peuvent rapidement grimper, affectant la santé de son entreprise.

Tableau récapitulatif des assurances

| Type d’Assurance | Obligatoire ? | Impact |

|---|---|---|

| Responsabilité Civile Professionnelle | Oui | Protège contre les dommages causés à des tiers. |

| Assurance décennale | Oui (pour le bâtiment) | Couvre les dommages pendant 10 ans. |

| Assurance multirisque professionnelle | Non | Protection des locaux et matériel. |

| Protection juridique | Non | Assistance en cas de litige. |

Pour résumer, il est crucial de bien évaluer vos besoins en matière d’assurances en tant qu’auto-entrepreneur. Non seulement cela vous protège, mais cela contribue également à renforcer votre crédibilité et votre professionnalisme auprès de vos clients.

Questions fréquemment posées

Qu’est-ce qu’un auto-entrepreneur ?

Un auto-entrepreneur est une personne qui exerce une activité professionnelle indépendante sous un régime simplifié. Ce statut permet de bénéficier d’une fiscalité allégée et de formalités administratives réduites.

Quels sont les avantages du statut d’auto-entrepreneur ?

Les avantages incluent la simplicité de la création d’entreprise, la gestion administrative allégée et la possibilité de bénéficier d’un régime fiscal avantageux. De plus, il n’y a pas de capital minimum requis.

Quelles sont les limites de chiffre d’affaires pour un auto-entrepreneur ?

Le chiffre d’affaires annuel ne doit pas dépasser 176 200 € pour les activités de vente de marchandises et 72 600 € pour les prestations de services. Ces seuils peuvent être ajustés chaque année.

Comment déclarer ses revenus en tant qu’auto-entrepreneur ?

Les auto-entrepreneurs doivent déclarer leurs revenus chaque mois ou chaque trimestre, selon l’option choisie. La déclaration se fait en ligne sur le site des impôts ou via des plateformes dédiées.

Y a-t-il des obligations comptables pour un auto-entrepreneur ?

Les auto-entrepreneurs ont des obligations comptables simplifiées. Ils doivent tenir un livre de recettes et, si applicable, un registre des achats sans avoir à produire des comptes annuels complexes.

Points clés sur le statut d’auto-entrepreneur

| Aspect | Détails |

|---|---|

| Création | Facile et rapide, pas de capital minimum |

| Chiffre d’affaires | 176 200 € pour vente, 72 600 € pour services |

| Fiscalité | Régime micro-fiscal, option pour prélèvement libératoire |

| Obligations | Déclarations mensuelles/trimestrielles, livre de recettes |

| Protection sociale | Affiliation au régime social des indépendants |

Nous vous invitons à laisser vos commentaires et à consulter d’autres articles de notre site Internet qui pourraient vous intéresser !